di Salvatore Aprea –

Ciò che sta avvenendo in questi giorni sembra proprio richiamare la morale della commedia di Pirandello: la vita “non è una cosa seria” che si possa risolvere con la logica e i nostri ragionamenti spesso la vita ce li ribalta contro.

Ciò che sta avvenendo in questi giorni sembra proprio richiamare la morale della commedia di Pirandello: la vita “non è una cosa seria” che si possa risolvere con la logica e i nostri ragionamenti spesso la vita ce li ribalta contro.

La leadership (sic) politica di questo Paese poche settimane or sono ha fatto approvare in fretta e furia una manovra finanziaria che prevede “lacrime e sangue” dopo le prossime elezioni politiche del 2013. In pratica – con meschina furbizia – una manovra che stabilisce un rinvio degli interventi strutturali per non alienarsi il residuo consenso elettorale di cui il Governo ancora gode. I rischi reali della nostra economia sono stati evidentemente sottovalutati, pensando di poter vivacchiare ancora per un anno e mezzo in attesa di tempi migliori. Invece la realtà si è “pirandellianamente” palesata a passo di carica, dissolvendo qualunque piano temporeggiatore ed ora sembra di essere sul ciglio di un burrone.

La superficialità al potere

Eppure negli ultimi mesi i segnali d’allarme sullo stato della nostra affidabilità economica hanno più volte suonato a distesa. Relativamente allo spread tra BTP e Bund, se andiamo a rileggere i dati pubblicati dalla stampa dalla metà di maggio in poi sembra di essere di fronte a dei bollettini di guerra. A metà maggio lo spread era di 159,1 punti, raggiungendo pochi giorni dopo 170,5 punti. Il 23 maggio lo spread saliva a quota 180,1 punti e il 16 giugno era ancora attestato a quota 180, un livello che oggi sembra un miraggio. L’11 luglio, a monte della manovra economica, è stata sfondata la soglia dei 300 punti, mentre il 29 luglio si è arrivati a quota 330 punti. All’inizio di agosto è stata sfondata la soglia dei 410 punti, con il conseguente intervento d’urgenza della BCE che ha cominciato ad acquistare i titoli italiani, oltre a quelli spagnoli, per alleggerire la situazione. Quanto sia grave tutto ciò è facilmente comprensibile se si pensa che ogni 100 punti in più di spread costano alle casse dello Stato circa 15 miliardi di Euro. Siamo quindi di fronte alla tela di Penelope: da un lato lo Stato recupera risorse attraverso la manovra finanziaria, dall’altro ne brucia una parte per pagare i maggiori interessi sui titoli pubblici, dovendo stimolare maggiormente i potenziali acquirenti a causa del minore credito di cui gode sui mercati. Di fronte a questo scenario che progressivamente si è andato palesando la parola d’ordine è stata improvvidamente una sola: minimizzare. Una scelta miope, anzi scellerata, perché indicazioni gravi ce ne erano da tempo più d’una. Vediamone qualcuna scegliendo fior da fiore.

Qualche dato oggettivo

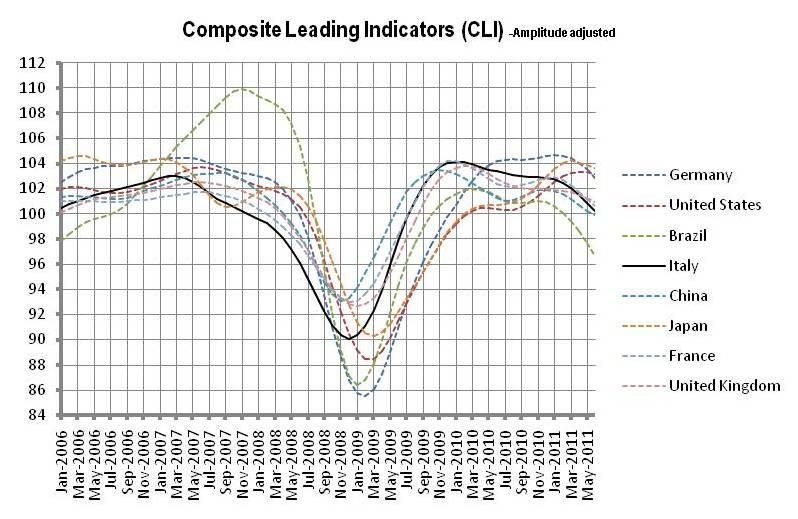

Il Composite Leading Indicators (CLI) è una raccolta, effettuata dall’OCSE, di indicatori economici provenienti da 30 Paesi ed è progettato per fornire informazioni qualitative sui movimenti economici a breve termine, soprattutto in corrispondenza dei punti di inversione della curva. In pratica, i punti di inversione del CLI tendono in media ad anticipare di circa 4-8 mesi i segnali di inversione dell’indice della produzione industriale.

Dal momento che questo indicatore riflette le tendenze economiche di una vasta area, è decisamente ben considerato a livello mondiale e quindi dà indicazioni sulle prospettive dell’economia mondiale, rendendo così possibile prendere delle decisioni di investimento di più ampia portata. Questo indicatore anticipa anche la pubblicazione di tutta una serie di dati statistici relativi ai principali indicatori economici dei Paesi membri, con lo scopo di mettere in evidenza il tasso di crescita o quello di declino dei diversi settori delle economie degli stati membri. Ebbene, il grafico riportato parla da solo: nei principali Paesi industrializzati dall’inizio dell’anno è in corso la discesa del CLI, mentre in Italia questo fenomeno ha avuto avvio all’inizio del 2010.

Dal momento che questo indicatore riflette le tendenze economiche di una vasta area, è decisamente ben considerato a livello mondiale e quindi dà indicazioni sulle prospettive dell’economia mondiale, rendendo così possibile prendere delle decisioni di investimento di più ampia portata. Questo indicatore anticipa anche la pubblicazione di tutta una serie di dati statistici relativi ai principali indicatori economici dei Paesi membri, con lo scopo di mettere in evidenza il tasso di crescita o quello di declino dei diversi settori delle economie degli stati membri. Ebbene, il grafico riportato parla da solo: nei principali Paesi industrializzati dall’inizio dell’anno è in corso la discesa del CLI, mentre in Italia questo fenomeno ha avuto avvio all’inizio del 2010.

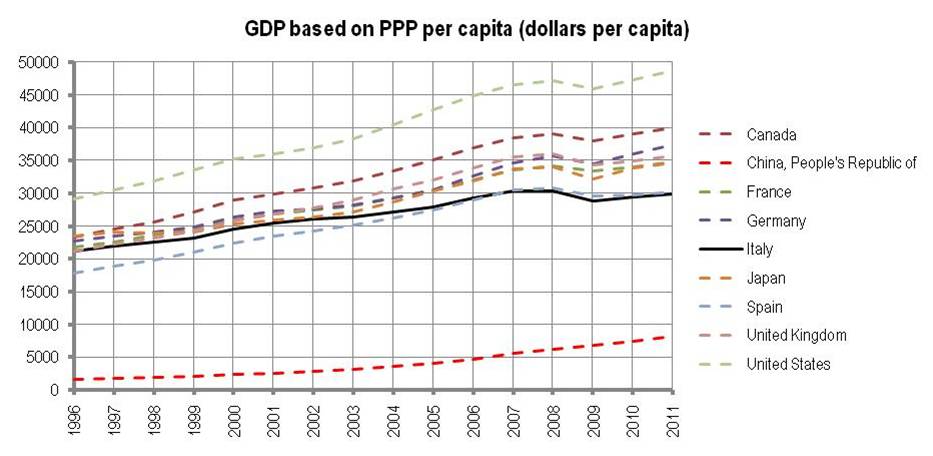

Quest’impoverimento del Paese in rapporto agli altri Paesi industrializzati, per la verità, è un processo in corso ormai da anni. Il seguente grafico, basato sui dati del Fondo Monetario Internazionale (Outlook aprile 2011), rappresenta l’andamento negli ultimi 15 anni del PIL pro capite – in dollari e a parità di potere d’acquisto – dei principali Paesi industrializzati e appare quasi impietoso. Nel 1996, a parte gli USA che erano nettamente in testa, l’indicatore degli altri Paesi aveva un valore abbastanza simile al nostro e la sola Spagna appariva attardata. Oggi tra l’Italia e le altre nazioni si è aperta una consistente forbice ed anche la Spagna ci ha scavalcato, seppur di poco. Tutto ciò sta a testimoniare che la crescita economica a rilento del nostro Paese è un fenomeno di vecchia data e non può essere capziosamente ricondotto solo alla crisi del 2008. Certo la crisi di tre anni fa ha coinvolto quasi tutto il mondo, ma non è vero che noi ce la siamo cavata meglio degli altri, anzi.

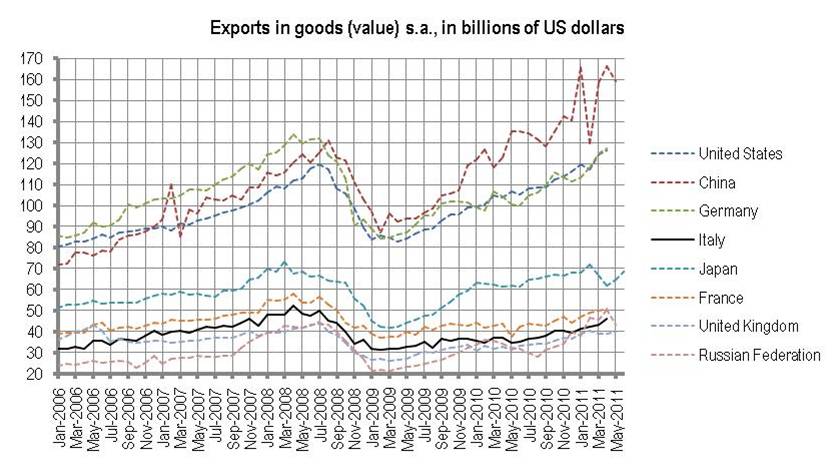

Un’altra conferma la otteniamo osservando i dati dell’OCSE sull’andamento negli ultimi cinque anni dell’export di beni, in miliardi di dollari. Dal grafico sottostante osserviamo che l’export di Francia, Regno Unito e Italia ha avuto un andamento altalenante con i valori attuali non dissimili da quelli di cinque anni fa, mentre gli altri principali Paesi esportatori dopo la flessione del 2008 hanno ripreso a marciare.

Un’altra conferma la otteniamo osservando i dati dell’OCSE sull’andamento negli ultimi cinque anni dell’export di beni, in miliardi di dollari. Dal grafico sottostante osserviamo che l’export di Francia, Regno Unito e Italia ha avuto un andamento altalenante con i valori attuali non dissimili da quelli di cinque anni fa, mentre gli altri principali Paesi esportatori dopo la flessione del 2008 hanno ripreso a marciare.

Secondo il New York Times l’economia italiana, che in passato produceva molti beni per la macchina industriale tedesca, ora non riesce più a viaggiare sulla scia di quella teutonica. “Ora molto di quel lavoro sta finendo in Europa Orientale o altrove, dove i costi sono più bassi e le fabbriche riescono a riprodurre la qualità italiana. Nonostante l’economia tedesca sia forte, nel 2010 il valore delle esportazioni italiane in Germania è sceso di 3,2 miliardi di euro rispetto al 2008”. Dunque è in atto una crisi finanziaria globale che morde soprattutto le economie occidentali, ma non tutti i Paesi la patiscono allo stesso modo: l’Italia sta vivendo una propria profonda crisi strutturale che non può semplicemente essere nascosta dietro la crisi economica mondiale, men che meno sostenendo che “tutto è crollato negli ultimi giorni”, come hanno affermato in maniera risibile alcuni esponenti del Governo.

Secondo il New York Times l’economia italiana, che in passato produceva molti beni per la macchina industriale tedesca, ora non riesce più a viaggiare sulla scia di quella teutonica. “Ora molto di quel lavoro sta finendo in Europa Orientale o altrove, dove i costi sono più bassi e le fabbriche riescono a riprodurre la qualità italiana. Nonostante l’economia tedesca sia forte, nel 2010 il valore delle esportazioni italiane in Germania è sceso di 3,2 miliardi di euro rispetto al 2008”. Dunque è in atto una crisi finanziaria globale che morde soprattutto le economie occidentali, ma non tutti i Paesi la patiscono allo stesso modo: l’Italia sta vivendo una propria profonda crisi strutturale che non può semplicemente essere nascosta dietro la crisi economica mondiale, men che meno sostenendo che “tutto è crollato negli ultimi giorni”, come hanno affermato in maniera risibile alcuni esponenti del Governo.

Una classe dirigente tutta chiacchiere e distintivo

E ora? Come si può frenare la caduta nel nostro Paese? Certo, formule magiche non ne esistono. Sicuramente è indispensabile una seria (sarebbe ora…) lotta all’evasione fiscale, stimata in 130 miliardi di euro annui, ma comunque siamo attesi da grandi sacrifici, tollerabili purché improntati all’equità sociale. In altri termini, valga la parafrasi di un vecchio slogan ancora di moda, “pagheremo caro, pagheremo tutti”. Inoltre, come sottolineato da Jean Paul Fitoussi, l’Europa ha bisogno di stoppare le politiche di austerity per mettere in campo idee e strumenti per la crescita che, diversamente dal passato, dovrà essere caratterizzata dal risparmio e dall’efficienza.

Il primo passo da compiere, tuttavia, dovrebbe essere il rapido recupero di credibilità nei confronti dei mercati perché le cartucce della BCE sono tutt’altro che infinite e abbiamo bisogno che chi opera in borsa ricominci a credere nella futura stabilità del nostro Paese e riprenda ad investire. Occorrerebbe quindi dare un segnale di discontinuità politica, sia negli uomini che nei comportamenti, perché è chiaro che nessuno è disposto a prestare denaro a chi in passato si è rivelato tanto inaffidabile. Non possiamo più permetterci che all’estero osservino la vita politica nostrana, come in questa turbolenta estate, con la convinzione che in fondo “non è una cosa seria”…